BRISTOL-MYERS COMPRA CELGENE EN LA MAYOR FUSIÓN FARMACÉUTICA DE LA HISTORIA

La operación tendrá un valor de 64.900 millones de euros

Macrofusión en el sector farmacéutico. El laboratorio estadounidense Bristol-Myers Squibb anunció ayer la compra de su competidora Celgene por un importe de 64.900 millones de euros en la operación más grande de la historia entre compañías farmacéuticas.

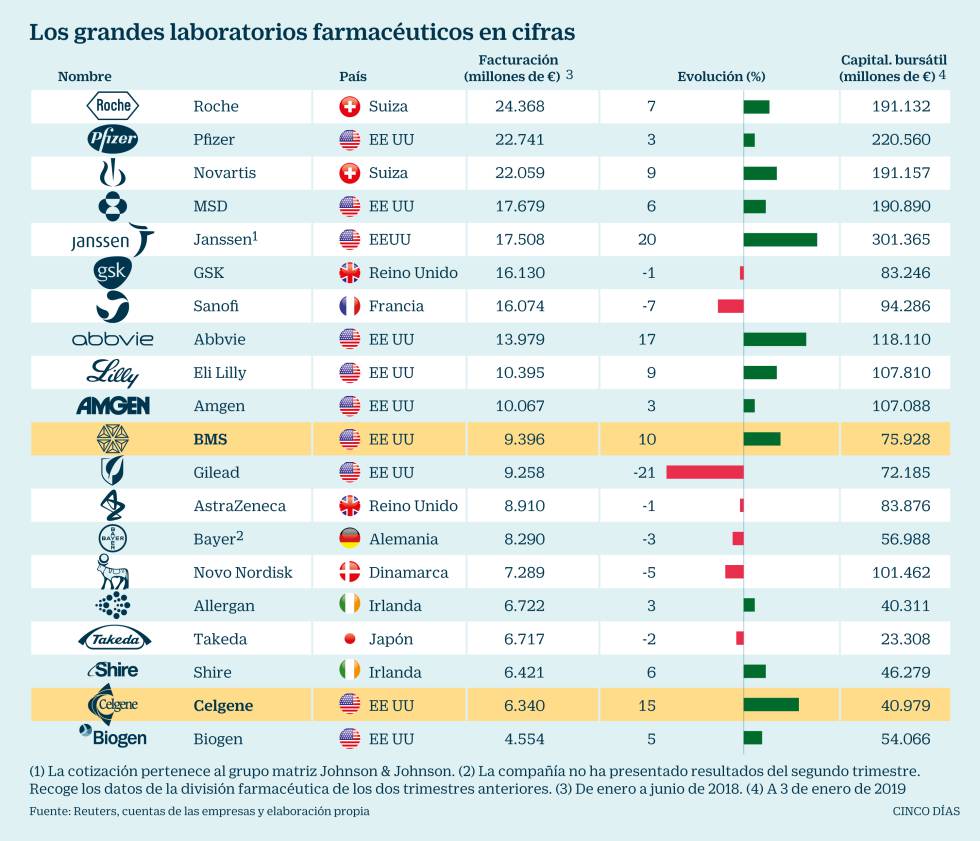

La adquisición de Celgene dará como resultado una compañía que se situará entre los ocho mayores laboratorios del mundo, con unos ingresos anuales cercanos a los 32.000 millones de euros, alrededor de 19.000 millones de BMS y otros más de 12.000 de la adquirida. Las grandes fusiones en la industria farmacéutica son relativamente frecuentes en el sector por la necesidad de los laboratorios de seguir creciendo con nuevos productos que añadir a su cartera, innovaciones que vayan suponiendo renovación de productos que se quedan viejos, pierden patentes o simplemente por el interés de crecer en nuevas áreas terapéuticas. Aunque, en este caso, BMS en los últimos años ha sido pionera en las nuevas terapias de inmunooncología, con la adquisición de Celegene incorpora nuevos tratamientos contra el cáncer. De esta manera, el año comienza con una operación récord, en la línea de las cifras de fusiones y adquisiciones del año pasado, que alcanzó la cifra de 485.000 millones de dólares, según Dealogic, un 30% más que el año anterior.

Celgene es el dueño del Revlimid, el segundo fármaco que más ingresos aporta a un laboratorio

Celgene ha sido un eterno candidato para ser comprado. Se trata de uno de los nuevos grandes laboratorios nacidos en los años ochenta, en este caso en 1985 en Nueva Jersey (EE UU), al calor de la nueva biofarmacia, la biotecnología aplicada a los medicamentos. En esa categoría existen otras grandes biotec cotizadas, como Gilead, Amgen, Regeneron o Vertex. En su cartera de productos, Celgene cuenta con el segundo fármaco que más ingresos aporta a un laboratorio en el mundo. Se trata de Revlimid, un antitumoral que recaudó casi 6.700 millones de euros en 2017.

Este tipo de biofarmacéuticas, como Celgene, han sido objeto de deseo histórico para los grandes laboratorios. Por ejemplo, Roche adquirió Genentech, Sanofi hizo lo mismo con Genzyme, Pfizer con Medivation y recientemente Johnson & Johnson en el caso de Actelion y la japonesa Takeda compró Shire y también la más pequeña empresa española Tigenix (de terapias celulares).

BMS, por su parte, es uno de los laboratorios más antiguos del mundo, creado en 1887. Su último gran cambio fue la adquisición de Squibb en 1989, creado aún antes, en 1858. Está ubicado en Nueva York, muy cerca de los cuarteles generales de Celgene, al otro lado del río Hudson. La empresa actualmente está focalizada en oncología, inmunoterapias, cardiología y fibrosis.

Por tamaño, esta adquisición supera a la mayor hasta ahora, cuando hace 10 años Pfizer adquirió Wyeth por 68.000 millones de dólares (51.000 millones al cambio de entonces). Pfizer también estuvo a punto de fusionarse con la irlandesa Allergan en 2016 en una operación valorada en 160.000 millones de euros. Una operación que se frustró por el importante agujero que iba a crear en los ingresos fiscales de EE UU, ya que la compañía resultante tributaría gran parte de sus ingresos en Irlanda.

La operación más grande desde octubre de 2016

Bristol-Myers Squibb. La compra de Celgene por parte de Bristol-Myers Squibb por 64.900 millones de euros se convierte en la operación corporativa más importante de los últimos doce meses y la mayor en el sector farmacéutico. La segunda en la clasificación, aún pendiente de aceptación, también afecta a este sector, con la oferta de la japonesa Takeda para adquirir a la irlandesa Shire por 58.037 millones de euros. Ambas eran inferiores a la oferta de la tecnológica estadounidense Intel (91.865 millones de euros) para hacerse con Broadcom. La operación finalmente no fue aceptada.

AT&T. Para encontrar una operación mayor a la de Bristol hay que remontarse al 22 de octubre de 2016. En esa fecha AT&T adquirió Time Warner en una adquisición valorada en 96.423 millones de euros.

Pfizer. La mayor fusión entre dos laboratorios (Pfizer y Allergan), que habría dado lugar a la mayor compañía del mundo, en una operación de 160.000 millones de euros, se frustró en abril de 2016 por el rechazo del Ejecutivo de EE UU a la fusión entre ambas empresas, por la merma que iba a suponer en los ingresos fiscales.

En España, las filiales de ambas compañías se ubican en Madrid y se dedican a la comercialización de los productos innovadores propios, sin peso industrial en el país. Celgene es, de las dos empresas, la que más tarde llegó. La filial se constituyó en 2005 y no fue hasta tres años después cuando comenzó a distribuir su primer medicamento, el antitumoral Revlimid. Después llegarían otras nuevas terapias como Vidaza u Otezla. Hasta hace unos meses, la filial, dependiente a su vez de una sociedad holandesa, ha estado encabezada por Jordi Martí, actual presidente de la patronal biotecnológica Asebio, y actualmente cuenta con la estadounidense Katherine Stultz como directora general.

En España, esta filial facturó 215 millones en 2017, según sus últimas cuentas públicas, a un elevado ritmo de crecimiento del 17%.La historia de BMS en España se remonta mucho más atrás, concretamente a 1930, en los orígenes de la Sociedad General de Farmacia, sobre la que desembarcaría en 1971 Squibb y, finalmente, en 2002 se sumaría Bristol-Myers tras la fusión de las matrices. La filial española facturó en 2016, último año con cuentas presentadas en el Registro, más de 236 millones. Ese año, precisamente, fue el del inicio de la comercialización en el país de Opdivo, su inmunoterapia frente al cáncer. Emplea aquí a 200 personas, según su web, y mantiene abiertos 79 ensayos con pacientes en hospitales.

Fuente: Cinco Días

Volver