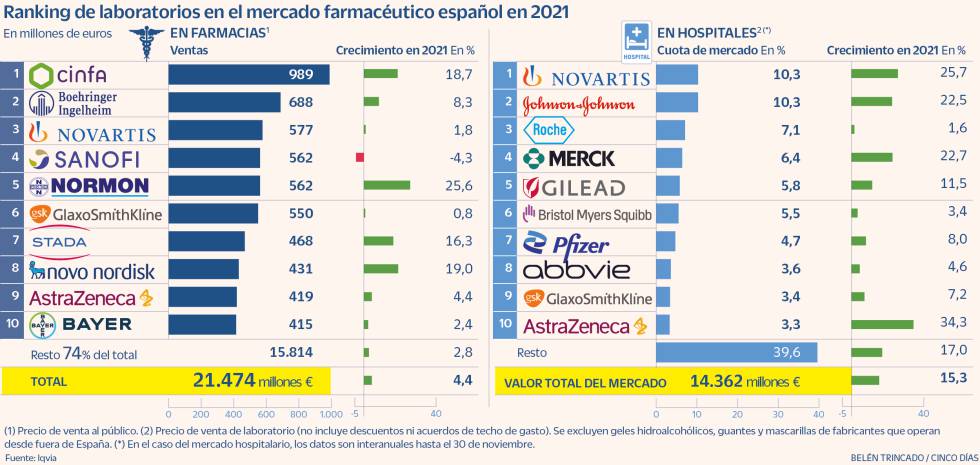

CINFA LIDERA EL MERCADO EN FARMACIAS Y NOVARTIS LOGRA EL TRONO EN HOSPITALES

El negocio en hospitales se dispara más de un 15%. Diabetes, cáncer y patologías autoinmunes, entre las áreas que propulsan las ventas

INFOGRAFÍA: BELÉN TRINCADO

La compañía navarra Cinfa continuó un año más liderando la venta en farmacias en 2021, reforzada por la comercialización de pruebas de antígenos del Covid-19. En el caso el mercado hospitalario, la suiza Novartis logra la primera posición tras superar a la estadounidense Johnson & Johnson gracias a sus biosimilares en oncología y fármacos biológicos frente a enfermedades autoinmunes, según se recoge de los datos proporcionados por la consultora especialziada Iqvia a Cinco Días.

El mercado en farmacias creció un 4,4% el pasado año, hasta los 21.474 millones, incluyendo tanto la venta de productos con receta como los de consumer health. Ignacio Chueca, director de consumer health de Iqvia, explica que el motor que propulsa el mercado de productos con receta es “la innovación en los últimos años” en medicamentos antidiabéticos y de anticoagulantes orales. “Sin embargo, el incremento del mercado de consumer health tiene un componente ficticio porque si eliminamos la categoría de los test de antígenos, este crecimiento se reduce de un 4,2% a un 0,8%”, explica.

Cinfa creció un 18,74%, alcanzando un negocio (a precio de venta al público) de 988,8 millones, según los datos de Iqvia, despegándose aún más de sus perseguidores (ver gráfico). Igualmente potente es el incremento interanual de Normon (25,6%) y Stada (16,3%).

“El fin de las subastas en Andalucía ha permitido que compañías de genéricos tradicionales como Cinfa, Normon y Stada hayan mostrado unos grandes resultados en 2021”, detalla Chueca. “Además, en el caso de Cinfa esto se ha visto complementado en el segmento de consumer health por la comercialización de test de antígenos”, agrega. Esta compañía es la que más pruebas de autodiagnóstico distribuye, concretamente de la marca china Xiamen Boson.

En el caso de la alemana Boerhinger Ingelheim (8,3% más), su mejora en las farmacias proviene de sus nuevos productos en el campo de los antidiabéticos orales. Otras innovaciones en esta área terapéutica también han impulsado las ventas de la danesa Novo Nordisk (19%).

Sin embargo, la francesa Sanofi es la única entre los 10 principales laboratorios que pierde negocio, un 4,29% menos, debido fundamentalmente a su oferta de heparinas, que se ha visto impactada por la pérdida de patente y el lanzamiento de productos rivales biosimilares (fármacos que entran al mercado cuando el biológico original pierde la patente).

15% más en hospitales

El mercado de hospitales, por su parte, alcanzó el pasado año los 14.361 millones, lo que supone un enorme alza del 15,3%. Este mercado está valorado a precio de venta de laboratorio, por lo que no tiene en cuenta los descuentos aplicados por las compañías a los hospitales en su política comercial o acuerdos de techo de gasto con las autoridades.

“El crecimiento viene dado por la prescripción y dispensación de fármacos innovadores, y de mayor coste, en el área de oncología y de enfermedades autoinmunes”, asevera Diego de Miguel, especialista del área de hospitales de Iqvia. De hecho, oncología y productos en enfermedades autoinmunes son las que más peso tienen ya en el mercado y además crecen un 18% y 19% respectivamente.

Novartis consigue el trono del negocio en hospitales (10,34% de cuota de mercado), reforzándose un 25,7%, precisamente por el aumento del consumo de los biosimilares de Sandoz (su filial de genéricos) en las áreas de oncología y patologías autoinmunes. Adicionalmente, el medicamento Lucentis (frente a la degeneración macular) es de los que más aportan al auge del grupo helvético, así como la apuesta de la de empresa por las terapias oncológicas innovadoras del tipo CAR-T mediante su fármaco Kymriah, que también “está aportando al crecimiento de manera significativa”, señala De Miguel.

Johnson & Johnson también impulsa su negocio en hospitales de forma significativa, un 22,5%, pero insuficiente para retener el trono al verse superado por Novartis. El 40% de la evolución anual de este grupo estadounidense proviene de Darzalex, indicado en mieloma múltiple. Stelara (frente a psoriasis y otras patologías autoinmunes) aporta un 22% del crecimiento gracias por la aprobación en nuevas indicaciones, y Imbruvica (su principal producto en términos de consumo) continúa con una aportación positiva al alza del 20%, según Iqvia.

Roche cierra el podio, pero manteniéndose prácticamente en plano (1,6%), el de menor subida de los 10 laboratorios del ranking hospitalario. “Presenta un crecimiento muy plano porque sigue sufriendo la competencia de los biosimilares desde la pérdida de patente de sus principales fármacos biológicos Avastin, Herceptin y Mabthera”, (terapias oncológicas), recuerda el experto en hospitales de la consultora.

Por su parte, MSD propulsa su negocio (22,7%) principalmente gracias a Keytruda, fármaco inmuno-oncológico que ha ido incorporando nuevas indicaciones. Igualmente, el salto de AstraZeneca (34,3% más) se explica por tres antitumorales (Tagrisso, Lynparza, Imfinzi), que crecen por encima del 50%.

En el caso de Gilead, frena el decrecimiento en los últimos años debido a la caída del uso de sus terapias frente a la hepatitis C. La biotec estadounidense gana cuota de mercado gracias al lanzamiento de fármacos innovadores en VIH y al lanzamiento de Veklury (remdesivir) para el tratamiento del Covid-19, el único medicamento que estuvo el pasado año al completo en hospitales y que supone 36,4 millones de negocio a precio de venta de laboratorio.

Previsión en hospitales para 2022

De Miguel asegura que el mercado hospitalario espera un alza progresiva durante los próximos años por factores como el envejecimiento de la población, los lanzamientos de medicamentos innovadores y para enfermedades raras, el incremento del volumen de pacientes y de las patologías crónicas, así como el aumento de la esperanza de vida.

Como factores que pueden contener ese negocio, este experto sitúa el uso de nuevos genéricos y biosimilares, las compras centralizadas para productos hospitalarios y nuevos tipos de acuerdos entre empresas y las autoridades sanitarias como pactos de riesgo compartido o pago por resultados en función de coste-eficiencia del tratamiento.

EVOLUCIÓN EN FARMACIAS PARA 2022

Para 2022, Iqvia pronostica un crecimiento en farmacias, gracias a las categorías de medicamentos que han marcado la innovación en los últimos años, como terapias para la diabetes y los anticoagulantes. “Además, si se reduce la presión en el sistema sanitario se podrá recuperar la tasa de nuevos diagnósticos que en algunas especialidades se ha visto impactada en el periodo Covid. Este efecto puede ser especialmente relevante en patologías respiratorias, ya que la neumología ha sido una de las especialidades más impactadas”, asegura Ignacio Chueca, de Iqvia.

En el caso del mercado de consumer health, la consultora espera un crecimiento aún más positivo por la recuperación en áreas ampliamente afectadas por el Covid-19, como el mercado de frío (resfriado y antigripales) y los de cremas solares y de belleza.

Fuente: Cinco Días

Volver